Habituées à faire leur cinéma, plusieurs vedettes du M&A se sont surpassées l’an dernier au point de pouvoir figurer au générique du dernier volet de ” la Vérité si je mens ”. Une décennie après le second opus de cette comédie à succès, les choses ont bien changé dans le Sentier. En M&A également où les league tables sont un moyen pour certains - les moins scrupuleux - de ”se voir déjà en haut de l’affiche”.

Habituées à faire leur cinéma, plusieurs vedettes du M&A se sont surpassées l’an dernier au point de pouvoir figurer au générique du dernier volet de ” la Vérité si je mens ”. Une décennie après le second opus de cette comédie à succès, les choses ont bien changé dans le Sentier. En M&A également où les league tables sont un moyen pour certains - les moins scrupuleux - de ”se voir déjà en haut de l’affiche”.

Dans cet exercice rendu délicat par la prolifération des mandats de complaisance, bon nombre d’observateurs font preuve d’une cécité trop souvent bienveillante, se rendant ainsi complices de pratiques qui tendent à jeter un peu plus l’opprobre sur les banques d’affaires.

Dans ce registre, Goldman Sachs s’est particulièrement illustré. Accusé d'avoir trompé ses clients avec Abacus - un CDO Square à base de subprimes qui fit perdre 750 M$ aux souscripteurs dont 150 M$ à la banque allemande IKB -, au plus grand profit du milliardaire John Paulson opportunément positionné en sens inverse.

Pour clore l'affaire, l’établissement de Wall Street a préféré verser 550 M$ à la SEC, sans pour autant parvenir à laver sa réputation. Et pour cause, le Sénat américain a rédigé un rapport très critique de 650 pages sur la vénérable institution accusée de fraudes et de conflits d'intérêts lors du naufrage de Lehman Brothers et du sauvetage d’AIG.

De son côté, le département de la justice poursuit son enquête sur ses activités et son rôle dans la crise financière, notamment sur les 3 Md€ de dette grecque rendus furtifs pour passer sous le contrôle des radars d’Eurostat. Une position inconfortable mais moins que celle vécue par Louis Winthorpe III, le trader déchu de Duke & Duke même si l’un des banquiers de la rue de Thann, Robin Rousseau, rappelle le personnage campé par Dan Aykroyd avant sa déchéance orchestrée par son ex-employeur.

Dès lors que cela ne nuit pas aux affaires, tout le monde semble s’accommoder des mandats de complaisance.

A commencer par ces grandes entreprises qui parviennent à se financer souvent à bon prix, en accordant aux prêteurs une place - même s’il s’agit souvent d’un strapontin - dans leurs prochaines opérations de M&A. Celles qui refusent de jouer le jeu savent à quoi s’attendre. Cela s’est encore avéré auprès de plusieurs blue chip du CAC 40.

Mais à l’époque où l’un d’entre eux, Vivendi, avait connu des difficultés qu’il a depuis surmontées, les prêteurs n’avaient pas manqué de profiter de la situation en conditionnant leur soutien à l’obtention d’un mandat sur la vente de plusieurs filiales. Juste retour des choses ?

En tout cas, toujours prompt à divertir la communauté financière, Euroweek s’est empressé de créer le prix du "worst loan of the year" dans lequel ont concouru Nestlé, Vivendi, Carlsberg et TeliaSonera.

Preuve que ce phénomène ne se limite pas aux frontières de l’Hexagone. En Private Equity la crise a également contribué à rebattre les cartes et les sponsors ont été amenés à distribuer des mandats M&A à plusieurs prêteurs.

Après vérifications - plus aisées à obtenir auprès des fonds pourtant fermés que des sociétés cotées soumises à des obligations de transparence financière, ce qui n’est pas le moindre des paradoxes -, le leurre s’avère souvent inopérant. Du moins pour ceux qui s’efforcent d’établir un classement digne de ce nom.

Dans ce capharnaüm où même une chatte ne retrouverait pas ses petits, faire la part des choses devient de plus en plus difficile. Mais toute cette débauche d’énergie est-elle bien nécessaire sachant que les présidents du CAC 40 vous confient, en aparté ”Mais qui peut croire, un seul instant, que l’on se fie aux classements M&A pour choisir nos conseils ”?

Dans ce capharnaüm où même une chatte ne retrouverait pas ses petits, faire la part des choses devient de plus en plus difficile. Mais toute cette débauche d’énergie est-elle bien nécessaire sachant que les présidents du CAC 40 vous confient, en aparté ”Mais qui peut croire, un seul instant, que l’on se fie aux classements M&A pour choisir nos conseils ”?

Alors pourquoi donc tant de banquiers s’échinent-ils à essayer de nous faire prendre des vessies pour des lanternes ? Ce comportement pour le moins singulier semble relever de la psychanalyse. Et c’est peut-être pour cela que ce fils d’un praticien reconnu pour ses travaux sur l’hypnose réussit aussi bien en M&A.

Ce métier où il n’est pas rare que la forme prime sur le fonds, demande un peu plus que de simples compétences techniques. Michel Pébereau l’a tout de suite compris à l’inverse de Daniel Bouton. Fort du savoir-faire de ses équipes en financements et produits structurés, ce dernier a appliqué à la lettre l’adage ”Qui peut le plus, peut le moins”.

Plus censé, son successeur a pris la mesure de la difficulté d’asseoir ses relations avec les corporate et les fonds essentiellement sur la distribution de crédits. La nécessité de disposer d’une meilleure vision stratégique et d’un accès plus direct aux décideurs a conduit au renforcement du M&A avec l’arrivée de Thierry d’Argent et Hubert Preschez.

Ce virage à 180 degrés s’est traduit par le doublement des effectifs européens en provenance de Merrill Lynch, Morgan Stanley, Lehman Brothers et, bien entendu, de JP Morgan.

A l’inverse, CA CIB a été contraint de revoir à la baisse ses ambitions avec les départs d’Andrea Bozzi parti chez Crédit Suisse et François Khayat chez Lazard.

Comme le confirme sa 14ème place dans notre classement, la banque agricole n’a pas la ”main verte ” en M&A, un comble qu’elle n’arrive manifestement pas à résoudre. Quant à SG, confrontée à une énième réorganisation avec le remplacement du responsable de son activité CIB, il ne lui reste plus qu’à transformer l’essai. Ce auquel elle s’emploie en rattrapant son retard sur BNP Paribas avec certaines des recettes qui ont contribué au succès de sa rivale.

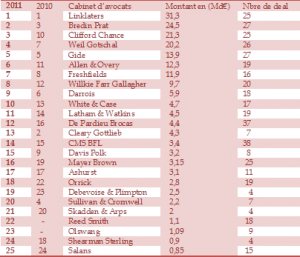

Si les law firms ne mangent pas de ce pain, elles ont également enregistré des mouvements. Parfois avec résignation et douleur comme ce fût le cas avec le rappel à Dieu de Thierry Vassogne puis de Jean-François Prat, 2 des 6 piliers - aux côtés de Jean-Michel Darrois, Jean-Pierre Martel, Georges Terrier et Didier Martin - du M&A ”toutes options”. Assurée de longue date chez Bredin Prat, la relève s’annonce pour le moins difficile chez Linklaters.

Aussi la perte de sa 1ère place en M&A que la law firm occupe depuis 2 ans, apparaît comme inéluctable. Pour améliorer leur offre, plusieurs cabinets se sont renforcés en M&A. Après le départ de Marcus Billam parti chez Allen & Overy, Clifford Chance recrutait Mathieu Rémy et Aline Cardin venus de Shearman & Sterling.

De son côté, De Pardieu Brocas Maffei acccueillait Patrick Jais, Bird & Bird, Arnaud Larousse, Weil Gotshal, Laurent Faugerolas dont l'ex-épouse lui a consacré un livre au titre évocateur. Chez Freshfields, l'accueil d'Hervé Pisani a été pour le moins réservé. Enfin, à l'instar d'une vache regardant passer les trains, Debevoise & Plimpton assistait, sans réagir, à plusieurs départs vers Latham & Watkins et Allen & Overy.

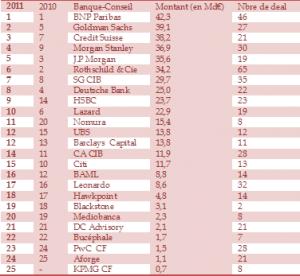

Une fois les mandats de complaisance repérés puis écartés, il ne reste plus qu’ à établir le classement M&A selon la méthodologie retenue. Certaines publications qui ne disposent pas des ressources nécessaires pour effectuer ce travail fastidieux, en sont réduites à reprendre les league tables publiées par des organismes dont l’approximation ne semble pas entacher leur réputation. En recensant pêle-mêle sur la base de montants le plus souvent erronés, les mandats M&A, les fairness opinion et les restructurations de dettes, Dealogic et Thomson Financial et même mergermarket, affichent un certain penchant pour l’impressionnisme. En M&A, les conférences ne sont également pas toujours exemptes d’enjeux.

Ainsi celle des Echos a été reportée au dernier moment sous la pression de PwC chargé de relayer une exigence de l’ARFA (l’association des responsables de fusions & acquisitions) manifestement soucieuse d’assurer le succès d’une conférence concurrente à qui elle apporte son soutien. Reste à savoir si ce geste va améliorer le deal flow M&A du cabinet d’audit ou plutôt irriter l’actionnaire de référence du quotidien économique?

Considérés comme l’indicateur le plus objectif, les fees sur lesquels Freeman & Co établit une estimation avec - de l’aveu même des banques d’affaires les mieux classées - une certaine précision, semble remis en cause avec l’émergence de nouveaux subterfuges. Auparavant consulter le mandat pour vérifier le montant des commissions évitait de se faire confirmer son authenticité auprès des clients. Aujourd’hui mieux vaut disposer d’un accès direct aux décideurs car il devient de plus en plus difficile de distinguer la part des fees liée au financement de celle revenant au M&A. Si chez Rothschild & Cie, le problème ne se pose pas, chez Lazard, ce n’est pas toujours le cas en raison du partenariat conclu avec Natixis, l’un de ses actionnaires de référence. En général mieux vaut faire preuve de vigilance et notamment à l’égard des établissements dont le poids dans le financement de l’économie française, les aide à décrocher certains mandats à l’arraché.

En 2010, cette situation s’est vérifiée lors de l’IPO d’ Edenred (3,6 Md€) où pas moins de 10 établissements ont reçu un mandat M&A en contrepartie - pour la majorité d’entre eux - de la prise d’un ticket élevé dans un prêt de 900 M€ et d’un bridge to bond de 600 M€ pour assurer le succès du demerger d’Accor. Plusieurs observateurs ont noté la prouesse réalisée par Lazard dont l’implication sur ce deal, inversement proportionnelle à celle de Rothschild & Cie et de Deutsche Bank, ne l’a pas empêché d’empocher une partie conséquente (40%) des 5 M€ de fees revenant à Natixis.

L’an passé, l’inconcevable mansuétude dont a fait preuve Vivendi n’est pas passée inaperçu. Plusieurs établissements ayant participé à son emprunt de 5 Md€ levé en mai 2011 autour de 40 pb au-dessus de l’Euribor, ont obtenu le précieux sésame sur la reprise des 44% (7,95 Md€) détenus par Vodaphone dans SFR. Ne pas tenir compte de cette tendance de marché où le financement s’imbrique dans le M&A, reviendrait à ne pas refléter la réalité. C’est pourquoi ce type de mandat est comptabilisé de façon symbolique dans nos classements pour seulement 15% de son montant. Assimilé à un pourboire, il est traité de la même façon.

Dans ce contexte, l’algorithme développé par Freeman & Co est pris à défaut. A l’opposé, les bénéficiaires des mandats de conseil de l’Etat, en général peu prisés vu le prix auquel ils sont rémunérés, se trouvent pénalisés par ce modèle mathématique qui ne reflète pas toujours le réel degré d’implication des banquiers.

Coincé entre la crise de la zone Euro et une croissance atone, le marché européen s’est brutalement figé au second semestre 2011. La France n’a pas fait exception à la règle. Pourtant, après un millésime 2010 en berne avec un volume de 95 Md€ retenu par Opérations Financières, 2011 s’annonçait sous de meilleurs auspices. Si en 2010 les quelques deals majeurs (EDF Distribution UK - Li Ka Shing, Areva T&D - Schneider & Alstom, T-Mobile - Orange UK et GVT - Vivendi)- évoluaient dans une fourchette comprise entre 6,5 et 3 Md€, ceux finalisés l’année suivante ont cru en nombre et en taille. Parmi les méga deals - la plupart initiée en 2010 -, figurent au 1errang Genzyme - Sanofi Aventis (14,3 Md€), le reverse take over de GDF Suez sur International Power (9,1 Md€) - correspondant aux 70% de la nouvelle entité détenus par le repreneur - et le rachat des 44% de SFR (7,95 Md€). Ils précèdent la solution finalement retenue pour sortir les minoritaires d’Axa APH (7,7 Md€), la reprise de Rhodia (4,9 Md€) par Solvay, la vente de la participation de 45% d’EDF dans EnBW (4,7 Md€) qui outre Rhin fait couler beaucoup d'encre et celle de 48,83% de Total dans Cepsa (3,7 Md€).

Sans oublier les emplettes transalpines menées par LVMH sur Bulgari (4,2 Md€) et Lactalis sur Parmalat (3,3 Md€) dont le niveau de trésorerie confère à la cible, le statut envié de "vache à lait".

Porté par ces mastodontes, le marché français a doublé de volume en 2011. Un temps soutenus par les tranches high yield, plusieurs LBO ont contribué à animer le marché, et ce, même après la fermeture de ce compartiment obligataire, à l’automne 2011. A commencer par Spie (2,1 Md€), de loin le plus important suivi par Grupo Coin (1,3 Md€), Oberthur Technologies (1,150 Md€), Foncia (1,017 Md€), le PtoP sur Delachaux (1,08 Md€), Kiloutou (535 M€), Gerflor (488 M€), Photonis (433 M€), Montcler (418 M€ pour 45%), Etanco (370 M€), Saverglass (335 M€) et Novacap (242 M€).

Sur ce segment du M&A, Rothschild & Cie s’est encore taillé la part du lion. Le millésime 2011 a tout autant été animé par plusieurs bolt on made in USA. Outre les 51% de Yoplait (800 M€) rachetés par General Mills et la reprise de Souriau (483 M€) par Esterline, Converteam-GE Energy (2,5 Md€) est un bon exemple de ces build up d’envergure dont l’aspect structurant est loin d’être secondaire.

En s’y reprenant à deux fois, le géant américain a augmenté sa facture de 600 M€ alors qu’ en 2010 son compatriote Schlumberger confronté à un cas de figure similaire, avait réduit la sienne de 200 M€ sur Geoservice. De son côté, Vivendi soldait son aventure dans le cinéma américain en cédant à GE les 12,34% (2,78 Md€) qu’il détenait encore dans NBCU.

A la recherche de croissance, plusieurs groupes français ont jeté leur dévolu sur les Etats-Unis qui ont capté, en 2011, 39% du volume mondial des M&A. Cette tendance lourde s’est traduite entre 2009-2011, Sur les 231 acquisitions réalisées entre 2009-2011 par des entreprises tricolores en dehors d’Europe, un tiers a été mené outre Atlantique. Sur cette période, l’offre non sollicitée - de loin la plus importante -, a été lancée par Sanofi-Aventis sur Genzyme.

Elle a finalement été approuvée par le conseil d’administration de la cible à l’issue d’âpres négociations sur le paiement différé d’un contingent value right coté au Nasdaq. Convaincre l’anti-trust européen n’a pas non plus été une mince affaire. Le paiement a été réglé en cash avec une dette bancaire de 20 Md$ intégralement refinancée sur le marché obligataire américain à un coût moyen de 1,5% avant impôt. A ce prix, Sanofi-Aventis aurait eu tort de se priver.

A une moindre échelle, Safran s’est renforcé dans la sécurité biométrique en mettant la main sur L1 Identity (1,09 Md$) quelques mois après avoir été éconduit par Zodiac. Sur Ingénico, filiale de Safran, Danaher a connu la même désillusion. A cette occasion, le conglomérat américain, dont la culture de la discrétion relève de l’obsession, a appris à ses dépens que la réciprocité ne pesait pas lourd face au patriotisme économique. Mais ce réflexe protectionniste n’est pas une exception française.

Loin s’en faut ! Ainsi dans le secteur minier, le gouvernement canadien n’a pas hésité à bloquer l’offre de l’australien BHP Billiton sur Potash (43 Md$), un temps convoité par le chinois Sinochem. Si à l’instar de Toshiba sur Areva T&D, le chinois Bright Food a échoué en dépit d’une offre mieux disante mais beaucoup trop tardive sur Yoplait, China Investment Corp (CIC) a fait preuve de plus d’efficacité.

Loin s’en faut ! Ainsi dans le secteur minier, le gouvernement canadien n’a pas hésité à bloquer l’offre de l’australien BHP Billiton sur Potash (43 Md$), un temps convoité par le chinois Sinochem. Si à l’instar de Toshiba sur Areva T&D, le chinois Bright Food a échoué en dépit d’une offre mieux disante mais beaucoup trop tardive sur Yoplait, China Investment Corp (CIC) a fait preuve de plus d’efficacité.

Pour 2,3 Md€, le fonds souverain a pris 30% de GDF Exploration Production, réalisant au passage le plus important deal M&A chinois dans l’Hexagone. Empêtré dans un conflit avec le chinois Wahaha dont l’ampleur des procédures n’est pas sans rappeler celle qui a longtemps opposé Vivendi à Deutsche Telekom pour le contrôle du polonais Elektrim, Danone a confirmé son intérêt pour les BRIC.

Le "blue ship" français a acheté 57,5% du russe Unimilk (valorisé à 1,3 Md€) avec un put exerçable à compter de 2014 sur le solde du capital. De son côté, Michelin a opté pour la croissance organique en construisant simultanément en Chine, au Brésil et en Inde trois usines à 1 Md$ l’unité. Seul le projet indien a pris du retard en raison de contestations liées à l’environnement.

Autre champion national à miser sur les BRIC, Air Liquide consacre désormais à ces pays 80% de ses dépenses de capex organiques contre 50% avant la crise de 2008.

Victime de la nationalisation du secteur de la distribution, Casino a dû se retirer du Venezuela. Son indemnisation de 700 M€ payée en bons du trésor vénézuéliens et en contrats pétroliers a satisfait Jean-Charles Naouri tout comme l’épilogue du dossier Grupo Pao de Acucar, sa filiale brésilienne. Mais le dossier n’est pas clos pour autant puisqu’à l’instar d’Hermès contre LVMH, Casino a requis contre Carrefour une demande de perquisition civile prévue à l’article 145 du Code de Procédure Civile.

Portés par des taux d’intérêt bas, une reprise des financements, des bilans restaurés, des indices boursiers stabilisés à des niveaux honorables, les banquiers d’affaires anticipaient le retour de grandes opérations stratégiques. Même si les corporate français n’ont pas eu trop à souffrir de cette débandade ni de son effet de contagion à d’autres pays, la crise de la dette souveraine a fini par peser sur leur état d’esprit. Ce climat d’incertitudes a fini par perturber le compartiment obligataire et celui des IPO, reportant plusieurs opérations sine die.

Accentué en 2011, ce phénomène a conduit aux échecs de l’introduction en Bourse de Canal + et de Veralia. Abandonnée en septembre 2010, celle de Lucien Barrière s’est terminée par le reclassement, en janvier dernier, des 49% détenus par Accor auprès de Fimalac (34%) et de la famille Desseigne-Barrière (15%) pour 268 M€, à un prix inférieur au bas de la fourchette de l’IPO.

En France, les offres publiques sont rares mais font en général couler beaucoup d’encre. Celle de CVC menée sur Delachaux (1,08 Md€) sur fond de dissensions familiales et finalement retiré de la cote, en novembre 2011, n’a pas fait exception à la règle.

En 2010, Cinven a eu moins de chance sur Sperian, mais cet échec a permis à la fairness opinion de sortir de l’ombre. Et de quelle manière ! Aussi à l’aise dans cet exercice que dans celui qui l’avait amené en 1985 à succéder au Professeur Cozian pour enseigner la fiscalité à Assas, Dominique Ledouble a été pris à défaut par la contre-offre (1,4 Md$) lancée par Honeywell supérieure de 67% au prix sur lequel il s’était prononcé.

En privilégiant la solution d’un LBO pour régler les problèmes liés au financement du développement de la cible qu’Essilor refusait d’assurer, la position du management et de la famille n’a pas été exempte de tout reproche. En rejoignant Cinven dans la holding d’acquisition qui devait recevoir leurs titres, ils s’exposaient à un sérieux conflit d’intérêt. Tenus à l’écart de cette vente, les industriels, pourtant très intéressés par la cible, ont finalement pris le dessus, Honeywell, coiffant DuPont sur le fil.

Même si l’on n’en connaît pas encore le motif, l’AMF a diligenté une enquête sur cette opération. Son président avait remis à Dominique Ledouble son insigne d’officier de la Légion d’Honneur lors de la promotion du 14 juillet 2009.

Espérons que lui non plus, n’ait pas à regretter ce geste. Pour Se Loger.com (650 M€), l’offre a aussi été réévaluée mais dans des considérations plus raisonnables. En augmentant son prix de 11%, Axel Springer a réussi à transformer une OPA hostile en offre amicale comme elle l’était à son origine lors de l’achat d’un bloc de 12,36% auprès des fondateurs. Ce geste lui a permis de rallier les récalcitrants et d’éviter le dépôt d’une résolution en AGE pour limiter le droit de vote à 15% du capital.

Cette manœuvre a aussi enlevé une épine du pied à l’AMF, par ailleurs sollicitée sur l’intrusion de LVMH au capital d’Hermès. Sur ce dossier très sensible, la Cour d’Appel de Paris a confirmé la dérogation accordée par le gendarme de la Bourse aux héritiers d’Emile Hermès relatif à l’obligation du dépôt d’une offre publique sur la base de l’article 234-9 du règlement général traitant des reclassements de titres. Reste à savoir quelle sera la position de la Cour de Cassation qui a déjà sévèrement remis en cause cette juridiction d’appel sur le dossier Cœur Défense?

*Méthodologie : Ont été recensées les opérations clôturées au 31 décembre des deux annés concernées, y compris celles dont les conditions à leur réalisation étaient levées à ces dates. Le crédit du deal est calculé sur la valeur d’entreprise de la cible au prorata du capital détenu par la partie conseillée. Ont été exclues du classement les restructurations financières (exception des debt equity swap) , les attestations d’équité, les opérations de marché - y compris celles issues d’un spin off - à l’exception des PtoP, les opérations inférieures à 20 % du capital en dehors des renforcements stratégiques. Pour les avocats, les tax planning et les conseils anti-trust n’ont pas été pris en compte. Dans tous les cas, seul les mandats M&A dont la substance est suffisante, ont été comptabilisés.