Habitués à pitcher dans l'espoir de décrocher un mandat, les acteurs du M&A ont, par dérision, appelé cet exercice fastidieux, un beauty contest.

Habitués à pitcher dans l'espoir de décrocher un mandat, les acteurs du M&A ont, par dérision, appelé cet exercice fastidieux, un beauty contest.

A cette occasion, parmi les slides présentés aux clients figurent immanquablement les league tables qui les arrangent le mieux même si leur méthodologie et leur réalisation laissent souvent à désirer.

Rompu à cet exercice, Opérations Financières n'a rien à envier à Geneviève de Fontenay qui a longtemps présidé, avec exigence, le comité Miss France.

Appliquant, à la lettre, le règlement enfreint par Valérie Bègue, elle avait réclamé à Miss France 2008, “shootée” en petite tenue dans des poses très suggestives qu'elle rende son titre comme Isabelle Turpault (Miss France 1983) avant elle. L'année suivante, l'intraitable “gardienne du temple” empêcha pour le même motif Miss Paris de concourir.

Dieu soit loué, Opérations Financières n'a jamais été confonté à ce genre de situation même si elle a eu vent, en son temps, de la relation entre Ophélie Winter et Nicolas Chassard quand ce dernier était chez Morgan Stanley puis celle, encore plus improbable, d'Olivier Assant et Ines Sastre.

Depuis, ces 2 peoples ont changé de mains comme le concours de Miss France est appelé à le faire à l'occasion de l'annonce du rachat d'Endemol Shine (2 Md€) à Apollo et Walt Disney par Banijay.

Imitant ainsi mergermarket dont BC Partners s'est séparé, en cédant Acuris (1,35 Md£) à l'irlandais Ion, actionnaire majoritaire de Dealogic. Plus modestement, L'Opinion reprenait L'Agefi (6 M€) pour un multiple (6 fois l'Ebitda), 3,5 fois moins élevé.

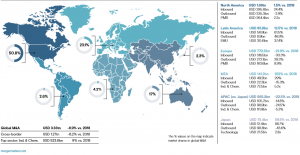

Plus fiable que Dealogic, sans être pour autant la panacée, mergermarket a recensé, en 2019, 3330 Md$ de transactions dans le monde, en baisse (-6,9%) comparé à 2018.

Tout au long de l'année, les tensions géopolitiques alimentées par la guerre commerciale sino-américaine (-0,5% d'impact sur le PIB US), le Brexit, les politique monétaires accomodantes, la bonne tenue des indices boursiers, ont soufflé le chaud et le froid.

Entamant sa 11ème année d'expansion (+ 2%) en retrait de 0,9% sur l'année précédente, avec un taux de chômage (3,6 %) proche de son plus bas niveau de 1969, les Etats-Unis maintiennent (+1,5 %) le cap, soutenus par le repli des taux directeurs (entre 1,5 % et 1,75 %) de la FED.

Parmi les Top 10 deals, pas moins de 6 sont américains et domestiques. Avec sa réforme fiscale, Donald Trump a rendu le “made in USA” plus attractif.

En “pharma”, Bristol Myers Squibb a racheté Celgene (74 Md$), Abbvie a repris Allergan (63 Md$) dont l'union avec Pfizer (160 Md$) avait échoué, 3 ans plus tôt, pour des raisons fiscales. De son côté, GE a cédé sa division biopharma (21,4 Md$) à Danaher.

En FIG, la fusion entre BB&T Bank et Sun Trust Banks (65 Md$) a créé le 6ème réseau bancaire américain tandis que l'OPE entre United Technologies (114 Md$) et Raytheon (52 Md$) a fait jaillir un nouveau géant dans la défense et l'aérospatiale juste derrière le leader Boeing.

En oil & gaz, la reprise d'Anadarko (38 Md$) par Occidental Petroleum a été suivi par le rachat des actifs africains de la cible (8,8 Md$) par Total.

Dans un marché européen (-21,8%) en chute, la France (-3,9%) a fait bonne figure, en dépit d'un flux inbound (-22%) en repli à 57,9 Md$ contrastant avec la vitalité (+33%) des deals outbound (115 Md$).

Plusieurs groupes tricolores ont plié bagages en quittant des pays devenus moins hospitaliers pour leur bilan. Plus conquérants, d'autres ont effectué le chemin inverse pour aller chercher une croissance plus soutenue qu'en France (1,2%).

Imitant Suez empêtré en Argentine, aux Philippines et en Indonésie dans la privatisation de la distribution d'eau sous “l'ère Mestrallet”, plusieurs corporate ont rationalisé leur portefeuille impliquant leur retrait de certains pays.

Après un regrettable contre temps lié à la position du régulateur local, Engie a finalement réussi à sortir de Thaïlande et du Laos en vendant 69,1 % de l'électricien Glow (2,6 Md€). Dans le cadre de son plan transform & grow, visant à céder 3 Md€ de CA en 2019, la vente d'Hankuk Glass Industries (240 M€) a aidé Saint Gobain à atteindre son objectif avec la reprise par Glenwood Private Equity de son activité verre pour le bâtiment en Corée du Sud.

En sens inverse, ses positions étaient renforcées aux USA avec le rachat de Continental Buildings (1,9 Md$).

Après 25 ans de présence en Chine, Carrefour a plié bagages en cédant sa filiale locale (1,5 Md€) à Suning.com. En sens inverse, le propriétaire de Rimowa a continué à faire ses emplettes outre Atlantique.

Après le rachat, fin 2018, du groupe hôtelier Belmond (2,8 Md€) crédité, en 2019, LVMH a établi un record historique dans le secteur du luxe en lançant une OPA sur Tiffany (14,7 Md€) dont le closing est prévu mi-2020.

Un temps propriétaire de la maison de vente Phillips (1999-2002), le groupe de l'avenue Montaigne a suscité des vocations comme le montre le rachat de Sotheby's (3,3 Md€) par le family office de Patrick Drahi.

Un temps propriétaire de la maison de vente Phillips (1999-2002), le groupe de l'avenue Montaigne a suscité des vocations comme le montre le rachat de Sotheby's (3,3 Md€) par le family office de Patrick Drahi.

Bien implanté chez l'Oncle Sam, Publicis a renforcé ses positions en jetant son dévolu sur Epsilon (3,9 Md€), le n° 2 mondial du CRM. Alors que Dassault Systèmes closait l'acquisition de Medidata (5,2 Md€), plus modestement, Socotec contrôlé par Cobepa menait un build up sur Vidaris (475 M$).

Dans la foulée, CD&R entrait au capital (34%) de Socotec valorisé 1,775 Md€ (100%). Comme à son habitude, le dynamisme du private equity a soutenu l'activité M&A avec une contribution stabilisée autour de 15%.

Sans atteindre la taille de Walgreens Boots Alliance (70 Md$), le plus gros LBO lancé, en 2019, aux USA par KKR ni celui mené avec succès sur Nestlé Skinhealth (9,41 Md€) par EQT et ADIA associé à PSP, la reprise de Webhelp (2,4 Md€) par GBL a occupé le haut du podium en France.

En largecap, ce deal devance le rachat de B&B (1,9 Md€) par Goldman Sachs PE, le spin off d'Areas (1,542 Md€) repris par PAI, la vente d'INSEEC Group (840 M€) à Cinven et celle de Marle (815 M€) au family office de Dentressangle. Dans la foulée, ce dernier syndiquait une partie de l'equity à Cathay Capital.

Le rachat de Domidep (1,115 Md€) par I-Squared confirme une tendance déjà bien ancrée. Ce fonds infra américain, auteur de son 1er deal en France après plusieurs échecs rencontrés sur d'autres cibles tricolores, est venu marché comme d'autres avant lui sur les plate-bandes du private equity. A l'instar des hôpitaux, des écoles (de la crêche à l'université), les maisons de retraite sont considérées comme des infrastructures sociales.

L'inverse se vérifie également. Après avoir chassé Guillaume d'Engremont chez EDF Invest, ICG a repris OSB (330 M€) à Infravia.

Candidat à la reprise de Proxiserve, ce dernier, voyant les enchères s'envoler, a changé son fusil d'épaule profitant de l'appel d'air créé par la vente de l'ex-filiale de Veolia Environnement. Sans le moindre regret, vu le prix payé (750 M€) par Mirova à Latour Capital.

Si Thomson a changé de nom pour tenter de faire oublier son passé, en devenant Vauban, l'équipe infra de Mirova a voulu marquer son indépendance en sortant du giron de Natixis. Dans la foulée, ce new comer est intervenu dans la reprise (45%) avec Munich Re (14,2%), au prix de 3,9 Md€ (100%), des 49,2% détenus par Ardian dans Indigo, effaçant le camouflet infligé, 2 ans plus tôt, au cédant par l'incroyable volte face du chinois Shougang.

En infra, la palme revient aux TMT avec plusieurs deals domestiques et cross border d'envergure. Trop confiant, Cellnex s'est finalement fait doubler sur le fil par Morgan Stanley Infrastructures Partners sur la FTTH d'Altice Portugal (49,99%) valorisée à 4,63 Md€ (100%).

Auparavant, l'opérateur espagnol avait déjoué tous les pronostics en délaissant TDF pour se tourner vers les tours d'Iliad rachetant celles situées en France (1,4 Md€), Italie (600 M€) et Suisse (700 M€). Six pieds sous terre, Free cédait à Infravia 51% de son activité FTTH pour 600 M€.

Dans le prolongement de Piano où SFR FTTH, fin 2018, avait accueilli Omers Infra, Allianz Capital Partners et Axa REIM, à son capital (49,99%) pour 1,8 Md€, Altice rachetait Covage (1 Md€), également convoité par Altitude, avec un risque anti-trust identifié sur la FTTO.

Commençant à sentir le temps long au pays du cassoulet, Shandong Hi-Speed Group et Friedmann Pacific Asset Mgt ont finalement réussi à décoler de Toulouse-Blagnac.

A l'issue d'un long contentieux administratif lié au déroulement de la privatisation, sans parler des nombreuses polémiques relatives à cet IDE, Eiffage a récupéré les 49,9% (510 M€) du capital de l'exploitant du 4ème aéroport français.

Outre Manche, Vinci dont l'offre (500 M€) sur Toulouse comportait trop de conditions, s'est dérouté vers Gatwick où sa branche concession a repris 50,01% de l'aéroport londonien (3,22 Md€).

Censé apporté la joie, la chance et l’abondance dans l'horoscope chinois dont il est le dernier signe, le cochon n'a pas réussi à tout le monde dans l'Empire du Milieu.

Après être entré en growth dans la fintech Lydia (40 M€), Tencent remettait le couvert en fin d'année avec Qonto (104 M€) avant de changer de braquer le jour du réveillon en annonçant l'achat de 10% (3 Md€) d'Universal Music avec une option de 10% supplémentaire exerçable au même prix jusqu'au 31 janvier 2021.

En revanche, exposé sur Bourbon, ICBC leasing a laissé des plumes dans le restructuring de l'armateur détenu par Jaccar, la holding de la famille Chateauvieux dont l'avenir est incertain.

D'autres chavirages ont rythmé 2019 dont ceux concernant Camaïeu, Conforama, et Uniper. Sur ces 3 dossiers emblématiques, seul l'ex-spin off d'E.ON a trouvé un repreneur, l'électricien tchèque EPH ((Energetický a průmyslový) détenu par Daniel Kretinsky.

L'impact des Gilets Jaunes sur l'activité retail a accentué les difficultés de ce secteur déjà fragilisé par la conjoncture et les grèves pour les retraites. Portant moins à conséquence, d'autres aléas ont contrarié la sortie de Sagard de Skotomani précipitant selon certains le départ de Frédéric Stolar sans que cela soit démontré. Tout prêt à racheter Primonial, Eurazeo, à vouloir revoir son prix à la baisse, a braqué le cédant, lequel a rebondi en ouvrant le capital de la cible à plusieurs investisseurs.

Mécontent du prix proposé sur Teads, Altice a préféré retirer sa filiale de la vente alors qu'on lui proposait de la racheter 3,5 fois le prix payé 2 ans plus tôt. Apax a également reporté la vente d'Europe Snacks.

Dans ce domaine, la palme revient à la fusion avortée entre Renault-Nissan et Fiat-Chrysler. Rien à voir avec le refus par Bruxelles de s'opposer pour des raisons d'anti-trust, au rappochement entre Alstom et Siemens (7,4 Md€). Toujours à l'étude, la reprise des Chantiers de l'Atlantique par Fincantieri n'a toujours pas été validé, 2 ans aprés sa signature.

Tous ceux qui ont reproché à Bruno Le Maire d'avoir demandé à Nissan son aval au lieu de se contenter de son abstention, ont dû réviser leur jugement après la fuite rocambolesque de Carlos Ghosn, 2 mois après le début des négociations entre PSA et le constructeur italo-américain.

Le cas de l'ex-protégé de François Michelin n'est pas isolé comme le prouve l'exil du flamboyant joaillier indien Nirav Modi et de son compatriote Vijay Mallya, l'ex-CEO mégalomane de la compagnie Kingfisher, partis se réfugier à Londres.

Sans oublier la disparition du malaisien Jho Low, au coeur du scandale 1MBD impliquant plusieurs banques. La plus exposée d'entre elles, Goldman Sachs a été étiqueté “no conflict, no interest” par des mauvaises langues bien pendues.

Autre usual suspect, SG, sorti d'affaire, en 2018, en payant 1,3 Md$ au PNF et son équivalent américain sur de sérieux soupçons de corruption avec le fonds souverain libyen (LIA) et les manipulations du Libor, a gagné un procès en appel contre Stéphane Fima.

Licencié, en 2016, sur fond d'accusations de délit d'initié lors de l'OPA d'Air Liquide sur Airgaz, ce managing director en acquisition finance réclamait à son ex-employeur le paiement de bonus non versés.

Dans une position plus confortable, Bernard Mourad a obtenu gain de cause aux Prud'hommes en faisant condamner Morgan Stanley à lui verser 1,4 M€ de bonus différés. Battant le record (1,3 M€) établi, en 2016, par Laurent Azout à son départ de Messier Maris pour Cambon Partners.

Dans une position plus confortable, Bernard Mourad a obtenu gain de cause aux Prud'hommes en faisant condamner Morgan Stanley à lui verser 1,4 M€ de bonus différés. Battant le record (1,3 M€) établi, en 2016, par Laurent Azout à son départ de Messier Maris pour Cambon Partners.

L'an passé parmi les principaux mouvements ayant animé le marché, en banque le départ de Mathieu Pigasse pour Centerview et chez les lawyers celui de Benjamin de Blégiers pour Weil Gotshal, ont été les plus significatifs.

Ce jeu de chaises musicales a été l'occasion pour Centerview et Greenhill, avec l'arrivée de la discrète Amélie Négrier-Oyarzabal, de s'installer à Paris, en piochant chez Lazard.

Idem pour Macquarie Capital que Fady Lahame a rejoint après son départ de Messier Maris où d'autres sont attendus.

L'ambiance rue de Miromesnil s'est beaucoup dégradée entre Michel Blanc et Gérard Depardieu en référence à Tenue de soirée (1986), le film utilisé par Opérations Financières pour illustrer leur rachat (64%) par Mediobanca.

En petite forme, depuis sa condamnation (4,5 Md€) pour fraude fiscale dont l'appel est attendu pour mars 2021, UBS a recruté Régis Turrini aux fonctions dépassant de loin celles de Fabrice Scheer parti chez Alantra. Enfin, Alexandre Courbon a quitté SG pour rejoindre HSBC.

Egalement frappé par la malédiction s'abattant sur ceux interviewé par Vanity Fair, Bernard Mourad, portraituré dans le n° suivant celui consacré à Mathieu Pigasse, ne s'est pas éternisé chez BOAML comme chez Messier Maris au demeurant.

En concurrence avec Guillaume Bonnard pour un “fauteuil pour deux” d'associé, Gautier Elies l'est devenu en rejoignant Mayer Brown qu'Arnaud Pérès a quitté, préférant devancer l'appel, pour devenir magistrat. Idem pour Jean-François Louit parti chez Gide.

A l'instar de l'OPA de Thales sur Gemalto (5,425 Md€) closé au printemps 2019, plusieurs deals crédités ont été annoncés bien avant et d'autres annoncés, attendent toujours d'être “closés pour être crédités. C'est le cas de celle lancée par Cap Gemini sur Altran (5 Md€) dont la présence d'Elliot sur l'opération n'augure rien de bon pour le respect du planning.

Pour mener leur bataille, tout le monde sait que les hedge funds empruntent des titres aux assets managers. Avec le vote de la Loi Pacte, le 22 mai 2019, l'abaissement du seuil de participation de 95 à 90% pour déclencher le squeeze out rend plus difficile le blackmail auquel se livrent certains acteurs peu recommandables. CVC a bénéficié de cette avancée à l'occasion du PtoP mené sur April (900 M€). Sans que cela lui soit utile puisque le fonds a dû composer avec un intrus intéressé par une activité de la cible.

En Bourse tout peut arriver. Ainsi après avoir échappé à Saint-Gobain, Sika a racheté Parex (2,2 Md€) à CVC. D'autres cibles sous LBO sont parties chez des stratégiques, Filorga (1,5 Md€) chez Colgate-Palmolive, EFront (1,19 Md€) repris par BlackRock et M7 (1,125 Md€) cédé à Canal +.

Idem pour Picard descendu de son pied d'estale dont Moez-Alexandre Zouari a repris avec l'aide d'ICG les 43,3% détenus par Arysta pour 156 M€. Dans cette catégorie midcap, figurent également Adit (138 M€) racheté par Parquest, Sogelink (310 M€) par Keensight et Siblu (450 M€) par Naxicap.

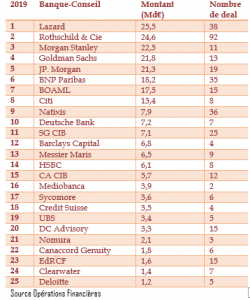

En 2019, la 1ère place du podium revient à Lazard qui devance Rothschild & Cie et Morgan Stanley. Pour la banque du Bd Haussmann qui déménage en se rapprochant de l'Arc de Triomphe, cette place va être difficile à conserver avec le départ de Mathieu Pigasse.

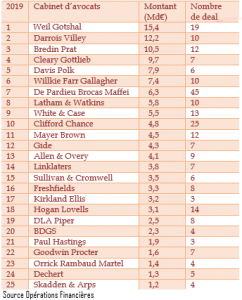

Chez les avocats, second l'an passé, Weil Gotshal échange sa place avec celle de Darrois Villey, lauréat de la précédente édition. Très active sur les LBO largecap, l'US law firm a réussi à faire son trou en M&A à la différence de Latham & Watkins (n°8) son concurrent direct en private equity.

Qu'à cela ne tienne, chaque année la law firm qui s'est illustrée dans la chute de Carlos Ghosn, se gausse d'un prix en M&A practice group of the year délivré par des revues, peu au fait de la situation.

Bredin Prat dont nul ne saurait contester l'excellence en M&A complète le podium. Sébastien Prat aidé par Patrick Sayer qui lui avait mis le pied à l'étrier en private equity, est moins visible. A la différence, d'Olivier Assant, de plus en plus impliqué sur les LBO avec l'aide précieuse de Florence Haas.

Pour ses 25 ans, De Pardieu Brocas (n°7), toujours très actif en real estate, a réalisé le plus grand nombre de deal. Sans surprise les acteurs américains ont bénéficié du regain d'activité des groupes français aux Etats-Unis, plaçant 3 de leurs représentant dans le top 5 avec Goldman Sachs (n°4) et JP Morgan (n°5) en banques et Cleary Gottlieb (n°4) et Davis Polk (n°5) pour les law firms.

Méthodologie : Ont été recensées les opérations clôturées au 31 décembre 2019, y compris celles dont les conditions à leur réalisation étaient levées à cette date. Le crédit du deal est calculé sur la valeur d’entreprise de la cible au prorata du capital détenu par la partie conseillée. Ont été exclues du classement les restructurations financières (à l'exception des debt equity swap), les réorganisations internes, les attestations d’équité, les opérations de marché, les opérations inférieures à 20 % du capital en dehors des renforcements stratégiques. Pour les avocats, les tax planning (sauf rares exceptions) et les conseils anti-trust n’ ont pas été pris en compte. Dans tous les cas, seuls les mandats M&A dont la substance est suffisante et prouvée, ont été comptabilisés.